▲ 本文来源:轻金融 作者:李静瑕

新一轮金融监管治理改革,资本约束是宏、微观审慎监管的核心;在央行MPA考核中,资本充足率也属于“一票否决”指标。二级资本债由于发行相对便利、能构成“长期稳定”的资金来源,是银行补充二级资本的重要工具。

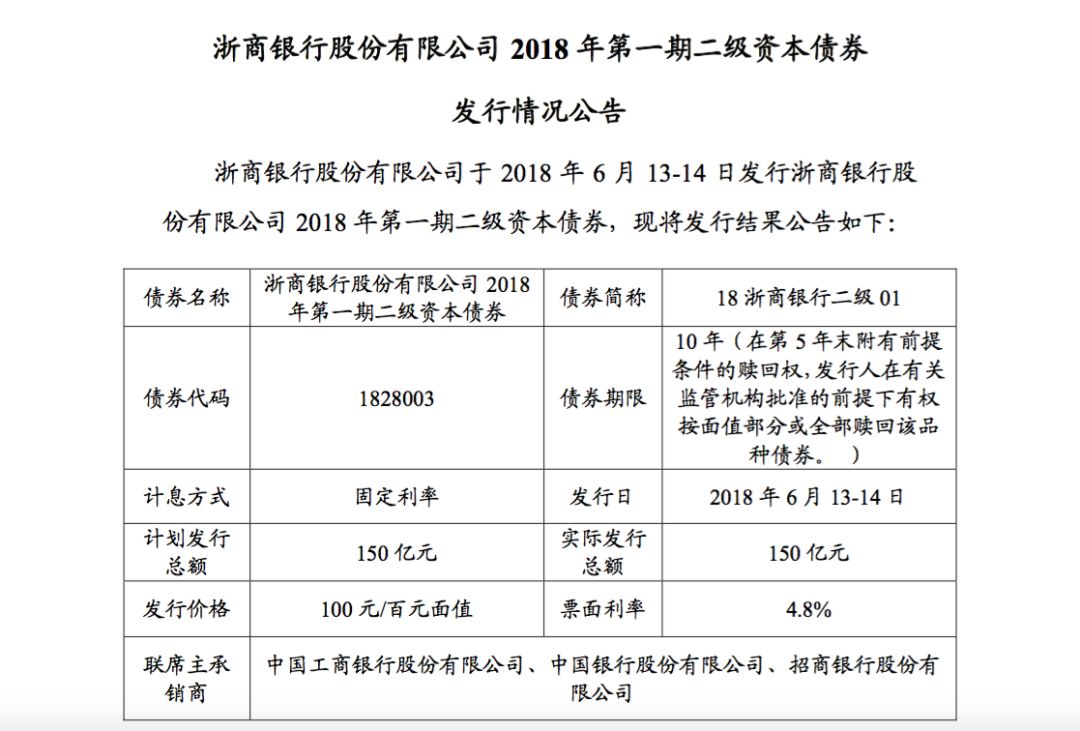

近日,市场迎来百亿规模二级资本债的成功发行。6月15日,浙商银行在全国银行间债券市场成功发行150亿元二级资本债券“18浙商银行二级01”,簿记票面利率4.80%,期限为10年,在第5年末附有条件的发行人赎回权。

轻金融发现,“18浙商银行二级01”成为资管新规正式落地后,银行间市场首单发行超过百亿的二级资本债券,债券发行吸引了不少机构投资者参与,包括政策性银行、大型国有银行和股份制商业银行。根据中诚信的评级,债券评级为AA+,主体信用评级为AAA。

在2017年,银行的二级资本债发行曾迎来一个小高潮,但是今年上半年市场转冷,利率呈现上升趋势。如此市场环境下,此次二级资本债却实现了高规模、低利率发行,打破了无论评级多优质,债券发行总是不理想的市场“魔咒”,值得关注。

2018年发行数量锐减57%!

2017年以来,一系列监管措施促使金融体系“返本还原”,中金公司认为,未来银行如何利用多种工具优化资本充足水平,成为银行竞争力的一个关键部分。

在商业银行常用资本工具中,二级资本债的发行更具有可操作性,适用性更广,因此成为我国银行最普遍采用的资本补充工具。所谓商业银行二级资本债,是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券。

二级资本债的热潮始于2013年银行业资本新规。轻金融根据WIND数据统计发现,自2013年至今,银行间市场共发行348只二级资本债,合计发行总额共14587亿元。其中,中小银行成为主要的发行主体。

进入2017年,银行面临更多的二级资本补充需求。从发行规模看,首次突破了2014年的峰值,达4825亿元,发行数量128只,利率也普遍回升至4.5%以上。

然而,2018年上半年银行二级资本债发行热度明显回落。轻金融发现,相比2017年同期,2018年银行二级资本债呈现如下三大趋势。

一是发行数量锐减。轻金融根据WIND数据统计发现,今年以来,银行二级资本债仅发行了23只,相比去年同期54只的发行数量锐减57%,5月仅发行3只,而6月至今也只发行了两只。

二是总规模减少近半。2018年以来,银行二级资本债发行总规模907亿元,而去年同期达1622亿元。

三是二级资本债的发行利率也在全面提升。在23只二级资本债中,仅5只利率在5%以下,最高利率6%,而去年同期最高利率为5.7%。

在目前并不热络的二级资本债市场,具有实力且有持续爆发力的银行受到市场追捧。浙商银行可以说抓对了时间窗口,以4.8%的低利率,发行了150亿的规模,价格比前期某大型国有保险公司的发行利率还低10多个bp。发行利率为今年以来第二低水平。

资管新规后首单百亿

在银行资本工具中,核心一级资本不易创新,二级资本工具在期限安排上能更加灵活,“18浙商银行二级01”为代表的二级资本债期限即为10年 (按“5+5”设计)。

对此,中金公司指出,10年期限为银行提供了一种便利,即恰好在进入赎回行权期前,可以100%补充二级资本。此外,二级资本债是“长期稳定”的资金来源,还有助于改善流动性匹配率和净稳定资金比率。

从银行二级资本债的评级分布来看,总体评级较高,AAA、AA+、AA占比较高。根据中诚信的评级,“18浙商银行二级01”债券评级为AA+,主体信用评级为AAA。 “18浙商银行二级01”的成功发行,有助于浙商银行提高资本充足率、优化资本结构、增强风险抵御能力。

资管新规正式落地后,长期限、低流动性的债券买盘配置动力趋弱。作为新规后首单发行超过百亿的二级资本债,此次浙商银行发行二级资本债究竟有什么优势?对银行业有何启示?

从具体数据来看,能够在趋冷的市场中以较低利率成功发行二级资本债,得益于浙商银行近几年各项业务的快速发展。

首先,资产规模和利润均有稳定、快速的发展。截至2017年末,浙商银行总资产达到1.54万亿元,是2013年3.15倍,年复合增长率为 33.20%。2017年实现净利润109.73亿元,2013年到2017年净利润年复合增长率为22.32%。

其次,浙商银行的全国性银行优势正在形成。2017年末,浙商银行在全国15个省(直辖市)和香港特别行政区设立了213家营业分支机构,包括50家分行(其中一级分行23家),1家分行级专营机构及162家支行,全国性机构体系初步形成。

2017年末,浙商银行资本充足率为12.21%,同比增长0.42个百分点。150亿元二级资本债的发行,无疑会大大提升资本充足率,对未来的业务形成有力的支撑。

当然,浙商银行也面临当前大多数银行面临的挑战:一是经济增速下行期,以中小企业为主的信贷不良可能会有提升;二是同业竞争加剧,银行业净息差承压;三是零售业务占比还有待提升。

需要关注的是,2017年末浙商银行的核心一级资本充足率为8.29%,同比下降了0.99个百分点,核心资本补充尚有压力。

“目前我们正在积极推进A股IPO相关工作。本次A股IPO公开发行后,将进一步提高资本充足率水平,夯实资本基础,增强风险抵御能力,为未来几年的业务发展腾出空间。”浙商银行相关负责人曾对此表示。