来源:每日经济新闻(ID:nbdnews)

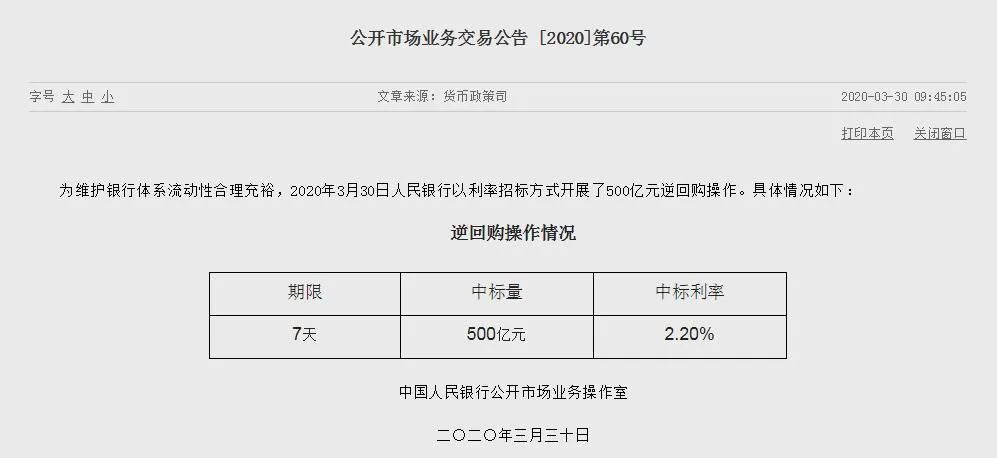

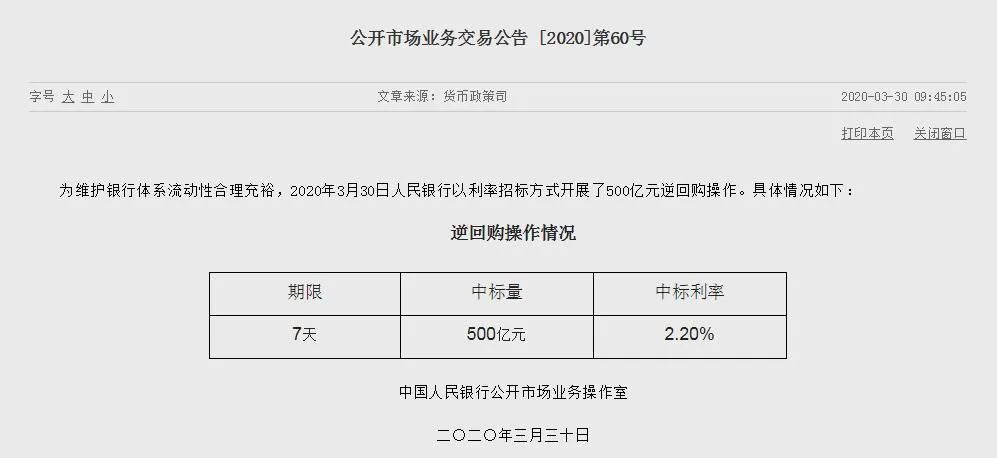

第一次:2019年11月18日,7天期央行逆回购利率下降5个基点,由2.55%降至2.5%; 第二次:2020年2月3日,7天期央行逆回购利率下降10个基点,由2.5%降至2.4%; 第三次:2020年3月30日,7天期央行逆回购利率下降20个基点,由2.4%降至2.2%。

来源:每日经济新闻(ID:nbdnews)

第一次:2019年11月18日,7天期央行逆回购利率下降5个基点,由2.55%降至2.5%; 第二次:2020年2月3日,7天期央行逆回购利率下降10个基点,由2.5%降至2.4%; 第三次:2020年3月30日,7天期央行逆回购利率下降20个基点,由2.4%降至2.2%。