来源:普益标准(ID:pystandard)

2018年4月27日,资管新规正式颁布,如今一年过去了,我国资产管理行业重塑呈加速态势。30万亿银行理财更是响应号召,转型成效显著。

那么银行理财市场目前情况如何呢?普益君带大家一探究竟。

普益标准监测数据显示,2019年4月,389家银行共发行了9285款银行理财产品(包括封闭式预期收益型、开放式预期收益型、净值型产品),发行银行减少4家,产品发行量增加59款。

其中,封闭式预期收益型人民币产品平均收益率降至4.17%,创下近26个月新低。

普益君统计近年来封闭式预期收益型人民币产品平均收益率发现,2017年3月,封闭式预期收益型人民币产品平均收益率为4.25%。此后,该产品平均收益率一路上涨,最高出现在2018年2月,该产品平均收益率涨至4.88%。2018年2月后,封闭式预期收益型人民币产品平均收益率停涨不前。年末,各大银行为揽储往往会提升理财产品利率。但是2018年末却一反常态,依旧未能扭转下跌趋势。而这一趋势进一步蔓延至2019年。

银行理财总体预期收益率近一年持续下滑,普益君认为主要原因有二。一方面是资管新规颁布以来,理财产品非标投资受限,随着原有较高收益的存量资产到期,一定程度上影响了总体预期收益率;一方面是受前期央行宽松货币政策影响,市场流动性处于合理充裕状态,带来银行资金面宽松和货币市场利率不断下跌,从而导致理财收益出现下滑。

投资者教育仍需加强

在资管新规要求下,银行理财产品结构已逐渐发生变化,银行理财产品净值化转型速度明显加快。

普益标准监测数据显示,4月全国银行理财市场净值产品存续量为7013款,环比768款。各类银行净值化转型程度指数均有所提升,全国性银行净值化转型程度领先于其他类型银行。

据相关记者走访银行网点了解到,多家银行客户经理会优先推荐净值型理财产品,并向客户介绍产品投向、警示相关风险。北京西城区某股份行客户经理介绍,该行部分净值化产品有20%-30%会投到权益市场,所以收益会有一些波动。目前针对7天之内新开户的新客专属产品业绩比较基准收益率在4.5%左右,其余产品在4.1%-4.3%之间。

但是要支持全系列的净值型产品发行,银行后续还需对估值、风控、投研、营销等多个环节进行系统升级和人才补齐。巨额的资金投入和人才稀缺性对于多数中小银行形成新的挑战。

此外,目前仍有不少投资者对净值型理财产品存在疑虑。在净值化转型过程中,加强投资者教育不可少。普益君认为,未来银行可从客户经理专业知识和营销技能培训、净值型产品营销考核体制建设等方面加大投入力度。客户经理在加强自身对净值型产品认知的基础上,应主动帮助客户了解产品及其投资需求,引导客户尝试购买低风险等级的净值型产品,逐渐树立风险自担的投资理念,同时做到投资适当性管理。

去“伪”存“真”规范发展

央行数据显示,截至2018年末,我国商业银行结构性存款余额为9.62万亿元,较2017年末的6.95万亿元增长了2.66万亿元,增幅为38%。而在去年的“巅峰”时期,2018年8月末,我国商业银行结构性存款余额曾突破十万亿元大关,达到10.02万亿元。

最新数据显示,截至2019年4月末,我国商业银行结构性存款总额达11.13万亿元,前四个月新增1.5万亿元。

资管新规以来,特别是“理财新规”的出台,对于结构性存款的监管日趋严格,但是结构性存款的规范化发展尚需时日。

5月17日,银保监会发布的《关于开展“巩固治乱象成果促进合规建设”工作的通知》中提到,对于银行机构,要求从股权与公司治理、宏观政策执行、信贷管理、影子银行和交叉金融业务风险、重点风险处置等五个方面开展整治。其中,在理财业务方面的整治要点中提及,结构性存款不真实,通过设置“假结构”变相高息揽储。

未来,关于结构性存款的细则——《商业银行结构性存款管理办法》有望出台,届时结构性存款结构做真、期权触发概率做实、期权提供方可能承担较高的或有收益率,银行有望通过与其他资管机构的合作来发行真结构性存款。与此同时,留给银行负债端的压力仍存,“存款立行”或是银行始终贯彻的发展策略。

对于投资者在选择真正的结构性存款产品时,普益君建议大家首先要选择具有衍生品交易资格和衍生品交易投资管理经验相对丰富的大中型银行;其次不要只被收益率吸引,要尽可能明晰产品交易规则和底层资产配置情况,在自身可承受的风险范围内理性投资。

业务转型仍面临挑战

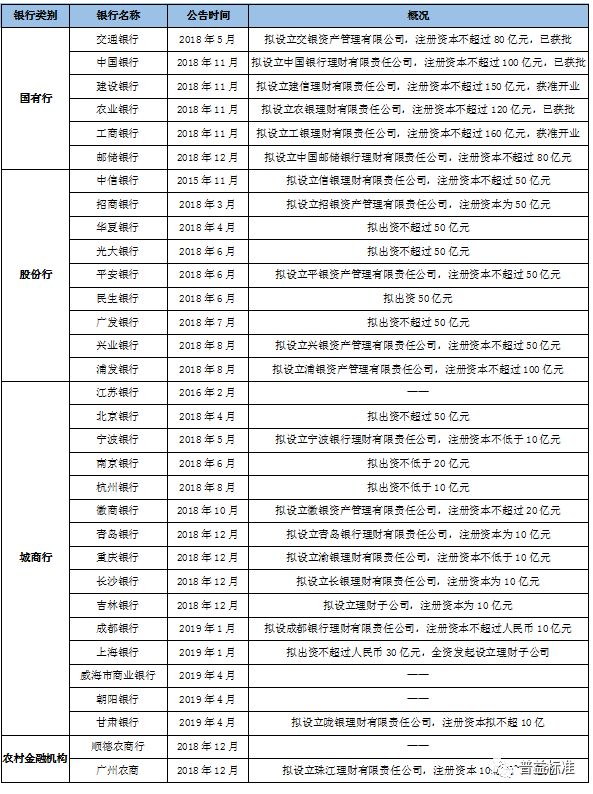

普益君根据公开信息整理,截至2019年4月,共有32家银行披露理财子公司筹建计划,其中大行6家、股份制银行9家、城商行15家、农商行2家。目前有7家银行获批筹建理财子公司,它们分别是中行、建行、农行、交行、工行、光大银行、招行。

5月22日,银保监会发布公告称,日前,银保监会批准工银理财有限责任公司、建信理财有限责任公司开业。监管批复理财子公司的速度可谓高效,足见监管部门希望理财子公司尽早成立。

除了人才储备和制度需要建立外,对于率先获批的7家银行而言,如何梳理母行资管部和理财子公司关系,推进资管业务转型成为了当下首要解决的问题。

工行副行长谭炯在2018业绩发布会上曾表示,工行将在总行保留资产管理部,发挥1+1>2的协同作用,总行资管部主要发挥统筹大资管战略作用。未来,工行也将进一步理顺理财子公司和集团的渠道销售、产品布局、风险管控等方面的关系。

据媒体报道,理财规模排名第二位的招行,也将暂时保留资管部,待存量业务处理完毕后,资管部即撤销。在并行期,资管部起的主要作用是协调与沟通,维持理财子公司和母行之间的联系。

对于资管业务的转型困难,普益君认为,理财子公司在筹建过程中,将面临系统搭建、产品创新等方面的挑战。由于净值型产品的运营管理较预期收益型产品难度更大,理财子公司需要搭建功能更为完善的销售管理系统、资管系统、估值核算系统等,需要耗费较高的资金成本、人力成本以及时间成本;银行理财向净值化转变,主动管理能力成为理财子公司的核心竞争力,而目前银行资管投研能力较为缺乏,如何创设有竞争力的净值产品以吸引客户是理财子公司亟待解决的问题。