作者 | 愉小编

参考 | 银行年报、北方新金融研究院、融360等

来源 | 愉见财经

去年4月末,《资管新规》尘埃落定,2018年也由此成为真正意义上的资管元年;一年后的今天,从老百姓的视角看理财产品,从机构的视角看资管行业,都有了哪些变化?

整体而言,融360分析师刘银平观察到了“八大趋势”:

- 理财产品发行数量呈下降趋势;

- 保本理财产品占比下降6.29个百分点;

- 3个月内短期理财占比下降13.93个百分点;

- 新增净值型理财逐渐增加;

- 结构性存款大幅增长;

- 理财门槛降至1万元;

- 投资者风险意识明显提高;

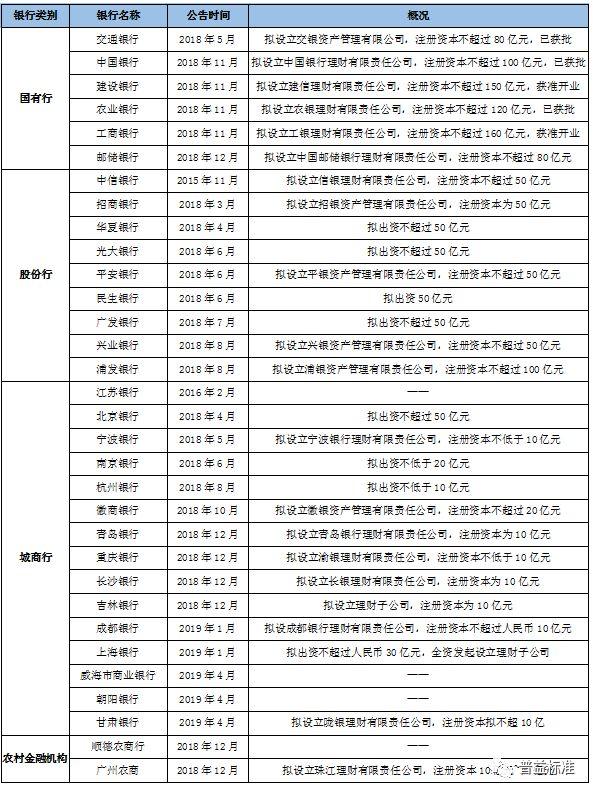

- 19家银行拟设立理财子公司。

下面“愉见财经”挑其中几点,查了些数据,详细给大家说说。

一、规模小了

读者朋友里有没有经常货比三家买常规银行理财产品的?去年、尤其是去年上半年,大家有没有感觉到,过去红红火火、电子屏上都在做广告的银行理财,去年似乎冷清了很多,产品也少了?

数据如此。2018年上半年,全行业非保本理财余额是明显下降的;到了2018年下半年有所回温,但也只是回到了与2017年底接近的规模而已。

2011年至2015年,银行理财规模(包括保本和非保本理财产品)年复合增长率超过50%;2016年同比增长23.63%,2017同比增长1.69%。根据全国银行业理财中心的2018年年报,2018年末银行表外理财余额为22.04万亿,比2017年末的22.17万亿出现下降。

银行理财的热乎劲趋于平息和平稳,可老百姓的理财冲动有增无减——尤其是当“宝宝类”收益下滑、P2P到处暴雷后,市场上其实出现了一大波投资人回流银行体系的现象。

这样的景况下,有意思的是,有一类产品从利率到规模都是上行的:大额存单。据融360大数据研究院监测数据显示,上个月大额存单利率创近一年新高,20万元起购的大额存单各期限利率继续上涨,均较基准上浮50%以上,且达到了自2018年3月份统计数据以来的最高值。

这对小白投资人来说是件有意思的事情:一年期银行理财的平均预期收益率反正也已经跌到了4.35%,监管三令五声打破刚兑,银行们也齐声说理财不保本了浮动收益了;而三年期的大额存单平均利率已经涨到了年化4.2%,而且是承诺保本保息的。至于流动性,现在银行很多大额存单设计是可以提前转让、支取和赎回的。

因此,大额存单的吸引力相对的就上升了。

另据中国货币网披露信息显示,2018年8月,大额存单发行主体进行了最大的一次扩充,发行机构由1月份的543家扩大至1197家,短短7个月时间,大额存单发行主体数量成2倍多的速度增长。

二、结构变了 Y

从银行理财产品自身的道道来看,各银行的产品都在向净值型、标准化转型。

还是来看看银行们的客观数据。以建行为例,2018年该行自主发行各类理财产品75191.23亿元,其中净值型产品增长迅速,全年发行净值型产品192只,2018年年末余额2996.24亿元,较上年新增2975.09亿元;以交行为例,2018年该行共发行理财产品6208只,募集资金17.59万亿元,其中净值型理财产品日均规模较上年增加人民币356.19亿元,净值型理财产品日均规模占表外理财比重较上年上升4.83个百分点至15.52%。

资管新规给出的过渡期大限是2020年底,银行们正在这段时间里持续调整产品结构,转型大方向依旧是破刚兑、净值化。

此外,从理财产品期限来看,平均期限呈现上升。2018年新发行的封闭式非保本理财产品平均期限为161天,同比增加约20天;新发行的3个月(含以下)封闭式产品募集资金5.21万亿元,同比减少58.75%;期限在3个月(含以下)的产品余额仅为0.66万亿元,不足《资管新规》发布时规模的一半。

这一转变也是《资管新规》带来的,因为新规要求“新产品”(即净值型产品)最低的期限不得低于90天。

三、去通道、破刚兑,走到了哪儿?

这一部分供资管业内人士参考。《资管新规》的两大要义在于“去通道”和“破刚兑”。一年过去了,在这两个方向上,行业各类机构的变化几何?

鸣谢:CF40研究部左佚做出以下研究与判断。

1、去通道

去通道对券商资管、基金管理公司及基金子,影响较大,业务均出现较大幅度下降。根据中国证券基金业协会统计数据,基金公司及其子公司2018年一季度末以机构为主导的单一资产管理计划净值总计9.84万亿元,到2018年末减少为8.33万亿元,减少1.52万亿元。

信托“通道”作用减弱。根据中国信托登记公司发布的《2018年中国信托业评析》数据显示,截至2018年末,以机构客户为主导的单一信托占比43%,较2016年四季度前50%以上的规模有明显下降。从单一信托环比增速来看,2018年均环比降低,分别下降3.83%、7.03%、5.44%和4.00%;而集合信托占比40%,同比上升2.38%。

在《资管新规》之后,新增非主动管理类信托产品的数量占比不断下降。新增集合信托与财产信托占比超过单一信托占比,也体现了行业正快速向主动管理业务转型,“通道”的作用减弱。

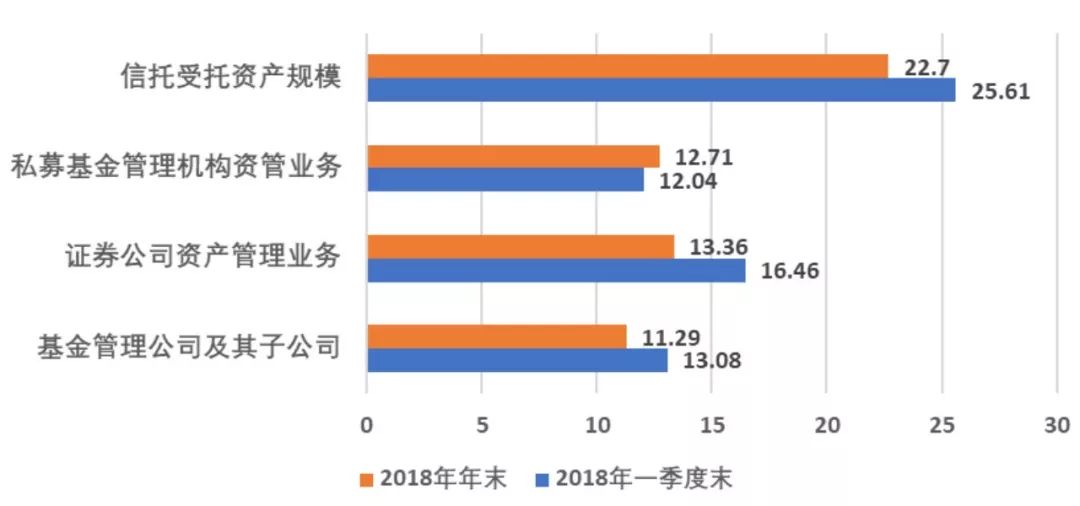

下图为各类资管产品规模(单位:万亿元),2018年均呈现了收缩。

数据来源:中国信托业发展评析、中国证券投资基金业协会。

2、破刚兑

《资管新规》力求通过净值化管理,实现收益和风险都“买者自负”,让资管业务回归到受人所托,代人管理的本源。净值化转型方面,如前文所述,各家银行净值型理财无论从余额到占比,都有明显提升。

(根据新规,在2020年后只能发行净值型产品,过渡期内仍可以发行预期收益型产品,但规模上不得超过新规发布之前,且产品配置的资产到期日不得晚于2020年底。)

讲到“买者自负”,银行的老产品(预期收益型产品),不管理财产品运作的资产如何,实际兑付时都是按照预期收益率兑付给客户,剩下的收益通过“浮动管理费”等形式全部变成银行的中间业务收入。《资管新规》通过对信息披露的严格要求也使得理财产品投资运作的黑箱较之前更加透明化。

观察各大银行新理财产品的合同条款可以发现,新产品开始约定银行与客户的资产收益分配。

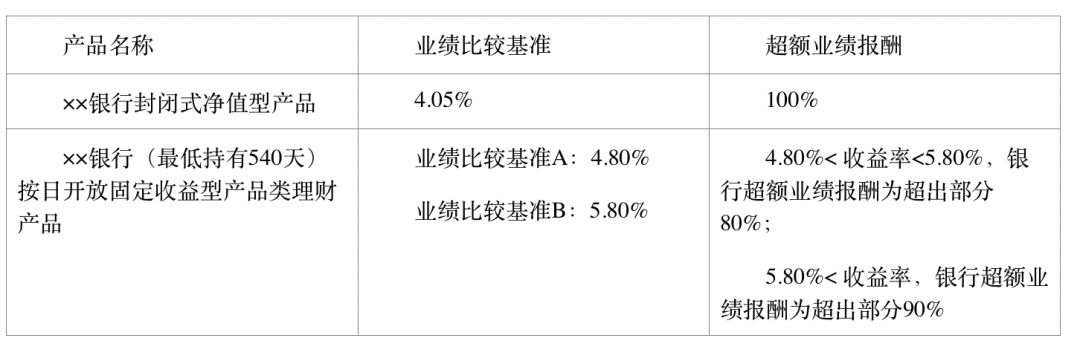

以某大型银行2019年发行的两只理财产品为例:

- 第一只封闭式产品设定银行的超额业绩报酬为100%,也就意味着当理财产品投资所得收益扣除托管费等各类费用,剩下的收益超过按照业绩比较基准4.05%的部分全部是银行的中间业务收入,这与预期收益型产品的运作模式一致。

- 但更多的是像第二只开放式理财产品那样,设定业绩比较基准(可能是固定的收益率水平,也可能和其他收益率挂钩,例如一年期定期存款+上浮利率),与客户约定超额收益的分配比例,也让客户关心原黑箱中资产的运作情况。在“破刚兑”中也起到一定的作用。